「圧縮記帳って何?聞いたことはあるけど、、」

「圧縮は縮めること?」

「記帳は簿記の記だよね?」

となりますよね。

補助金をもらった時に、利益を減らす(費用を増やす)ものです。

なぜ、利益を減らす必要があるのか、わからないですよね。

圧縮記帳の必要性も解説しますので、最後まで読んでみてくださいね。

圧縮記帳って何?

圧縮記帳は、法人税法上の規定されています。

有形固定資産の取得の時に、補助金等が発生した場合、その取得価額を減額(圧縮)することにより圧縮損を計上し、補助金と圧縮損を相殺してその年度の税負担を軽減する効果をもたせるものです。

圧縮記帳って必要あるの?

例えば最新の機械を購入するために国などから補助金を受領した場合は、補助金受贈益が発生し、この受贈益には、税金がかかるため、十分な投資ができない可能性があり、補助金の効果が薄れてしまうことが考えられます。

このような場合に圧縮記帳を認めることによって、補助金受贈益について課税される税金を将来に繰り延べることができ、補助金の効果を十分に受けられるように配慮しています。

つまり、圧縮損が計上された初年度は税負担が少なくなりますが、その分有形固定資産が減額され、減価償却費が少なくなることから、その後の各年度の税負担は増加することになります。

圧縮記帳の会計処理

圧縮記帳には、積立金方式(圧縮額を費用又は損失を引当金勘定に繰入れる方法)と直接減額方式(圧縮額を費用又は損失として計上し当該資産を減額する方法)があります。会計上は、取得原価主義の観点から、積立金方式による会計処理が望ましいと考えられますが、一部の条件下においては、直接減額方式によることができます。

「圧縮損が計上された初年度は税負担が少なくなりますが、その分有形固定資産が減額され、減価償却費が少なくなることから、その後の各年度の税負担は増加することになります。」のイメージしてもらうために、実際の数値例を使用して説明します。

積立金方式が原則法ですが、イメージしやすい直接減額方式を使用します。

前提条件

A社は最新設備の購入する際して、国から補助金を受領しました。条件は次のとおりとします。

(1) 機械装置取得(X1年4月1日):5,000万円

(2) 国庫補助金の給付(取得と同時):4,000万円

(3) 減価償却方法:定額法

(4) 耐用年数:5年

(5) 上記機械(補助金も含む)以外にかかる利益:8,000万円(毎期同額)

(6) 法定実行税率:30%

圧縮記帳しない場合

X1年4月1日における仕訳

機械の購入時点のX1年4月について、仕訳で示すと次のようになります。

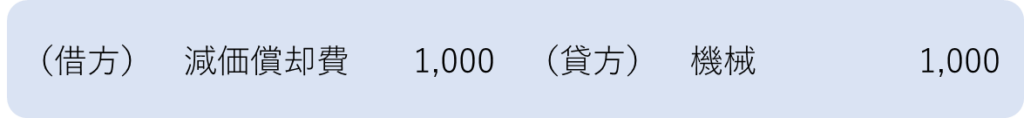

X2年3月31日における仕訳

X2年3月期の減価償却費について、仕訳で示すと次のようになります。

*機械にかかる減価償却費:5,000万円 ÷ 5年 = 1,000万円

X2年3月31日における税金

X2年3月31日における利益:8,000万円 + 4,000万円 - 1,000万円 =11,000万円

となります。

X2年3月31日における税金:11,000万円 × 30% = 3,300万円

となります。

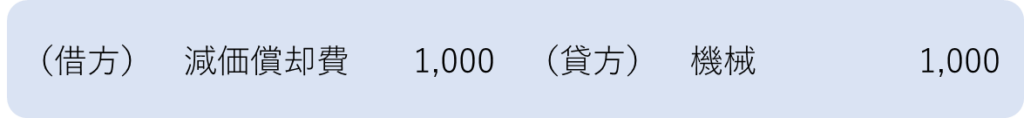

X3年3月31日における仕訳

X3年3月期の減価償却費について、仕訳で示すと次のようになります。

*機械にかかる減価償却費:5,000万円 ÷ 5年 = 1,000万円

X3年3月31日における税金

X3年3月31日における利益:8,000万円 - 1,000万円 =7,000万円

となります。

X3年3月31日における税金:7,000万円 × 30% = 2,100万円

となります。

X4年3月31日以降

X4年3月期からX6年3月期の減価償却費、税金については、X3年3月期と同一ですので、記載を省略します。

機械の耐用年数は5年であるため、減価償却費はX6年3月期まで計上されます。

圧縮記帳する場合

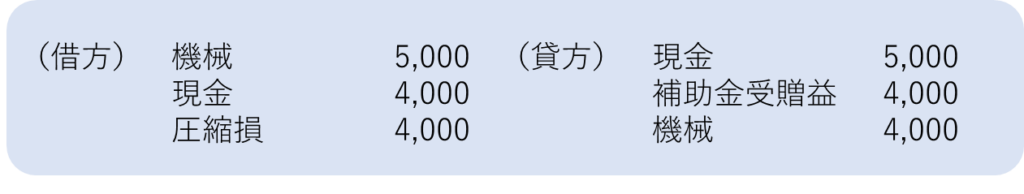

X1年4月1日における仕訳

機械の購入時点のX1年4月について、仕訳で示すと次のようになります。

X2年3月31日における仕訳

X2年3月期の減価償却費について、仕訳で示すと次のようになります。

*機械にかかる減価償却費:(5,000万円 - 4,000万円) ÷ 5年 = 200万円

X2年3月31日における税金

X2年3月31日における利益:8,000万円 + 4,000万円 - 4,000万円 - 200万円 =7,800万円

となります。

X2年3月31日における税金:7,800万円 × 30% = 2,340万円

となります。

X3年3月31日における仕訳

X3年3月期の減価償却費について、仕訳で示すと次のようになります。

*機械にかかる減価償却費:(5,000万円 - 4,000万円) ÷ 5年 = 200万円

X3年3月31日における税金

X3年3月31日における利益:8,000万円 - 200万円 =7,800万円

となります。

X3年3月31日における税金:7,800万円 × 30% = 2,340万円

となります。

X4年3月31日以降

X4年3月期からX6年3月期の減価償却費、税金については、X3年3月期と同一ですので、記載を省略します。

機械の耐用年数は5年であるため、減価償却費はX6年3月期まで計上されます。

税金計算の比較

税金計算結果を表にまとめます。

| X2年3月期 | X3年3月期 | X4年3月期 | X5年3月期 | X6年3月期 | 合計 | |

| 圧縮記帳しない場合(①) | 3,300 | 2,100 | 2,100 | 2,100 | 2,100 | 11,700 |

| 圧縮記帳する場合(②) | 2,340 | 2,340 | 2,340 | 2,340 | 2,340 | 11,700 |

| 差額(① - ②) | 960 | ▲240 | ▲240 | ▲240 | ▲240 | 0 |

圧縮記帳しない場合、機械の取得期であるX2年3月期の税金が増加し、それ以降の期の税金が減少しますが、圧縮記帳する場合、税金を後ろ倒し、毎期の税金金額が同額となります。

合計欄でわかる通り、圧縮記帳の適用の有無で支払う税金金額の合計は変わりません。

まとめ

今回は、圧縮記帳とは何か、その必要性、会計処理について説明しました。

圧縮記帳は、頻出の論点ではないと思いますが、たまに見かけることがあると思います。

その際に有用となるようにまとめさせていただきました。

圧縮記帳は、補助金の効果を高めるために実施されるものです。

その理由は、圧縮記帳しない場合、補助金受贈益に対して税金がかかってしまうためです。

ブログをご覧いただきありがとうございました。

圧縮記帳以外の会計処理のブログも上げていますので、そちらもご覧いただけると嬉しいです。

コメント